融资对 SaaS 公司真的有帮助吗?数据来告诉你

选择如何为自己的 SaaS 公司融资是需要为业务做出的最重要选择之一,最常见的路径就是自筹资金,利用自己的利润增长,或者寻求风险资本融资。利用风投融资,企业能够快速扩展,但如今获得风投变越来越困难,并且现在我们正处于注重成本的时代,更加强调可持续性和效率。

这篇文章来自 ChartMogul 的 SaaS 增长报告,分析并比较了全球自筹资金和风投支持的 SaaS 公司的增长指标,分享了基于超过 2,500 家 SaaS 企业数据的最新增长趋势,为 SaaS 公司融资提供了清晰的指南,帮助企业根据所选择的增长路径进行融资选择,希望对你有所启发。

本文由 Sofia Faustino 组织编写,Sofia 是 ChartMogul Insights 部门高级经理,曾在道琼斯担任风险资本部门的研究经理,最近两年担任内部分析师和研究顾问。

概览

ARR 在 $1M-30M 的自筹资金公司适应更快,但风投支持的公司增长更快。

习惯于使用更少资源运营的自筹资金公司能更快地适应市场波动,并比风投支持的公司更早稳定增长。这突显了自筹资金公司的韧性,但它们缺乏风投提供的财务安全网。

经济衰退对 ARR 低于 $1M 的风投支持初创公司打击最大。

这展示了利用资本的脆弱性,自筹资金公司并非完全免受经济逆风的影响,但长期中它们比风投支持的公司保持更加稳定增长。

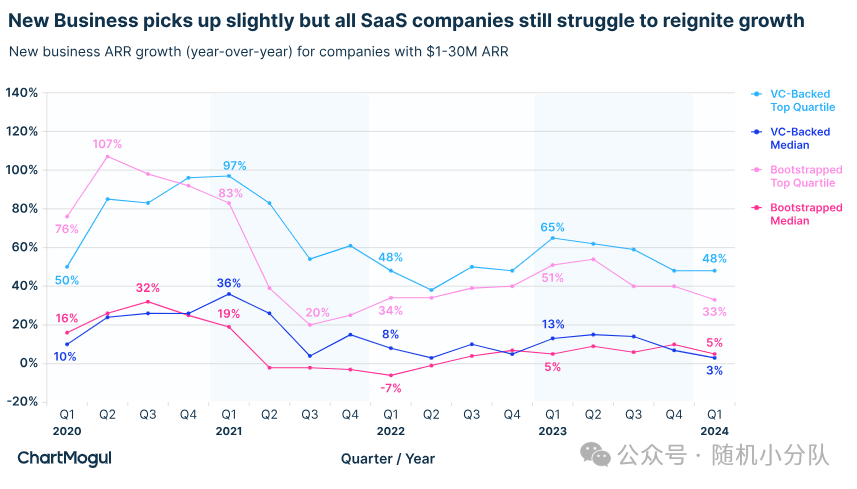

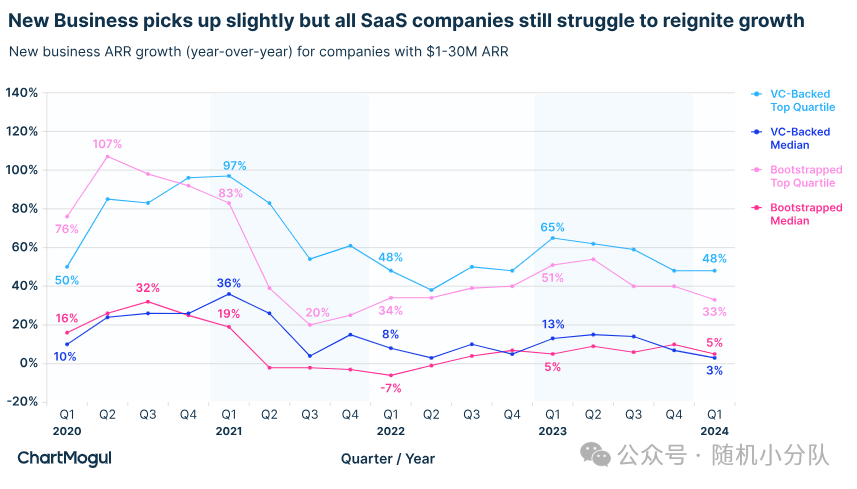

新业务略有回升,但 ARR 在 $1M-30M 的公司仍难以重新点燃增长。

由于自筹资金公司节俭,这些公司在新业务大幅放缓甚至减少后迅速适应。相比之下,风投支持的公司利用现金储备在疫情后生存,但随着投资停滞,它们也难以重新点燃增长。

所有 ARR 低于 $1M 的 SaaS 初创公司在各类融资模式下的客户留存率相同。

然而,最近特别是在风投支持的初创公司中,客户留存率出现下降,这表明这些公司在试图扩展时面临的客户保留挑战。

ARR 在 $1M-30M 的风投支持公司净收入留存率领先于自筹资金公司并趋于稳定。

获得新客户很困难,随着新业务放缓,所有 SaaS 公司都调整了策略,在经济衰退期间利用扩展作为增长驱动力。

#1 增长里程碑

自筹资金公司的增长更加线性和稳定。

前四分之一的自筹资金公司在 2 年内达到 $1M ARR,仅比风投支持的公司慢 4 个月。

相比之下,风投支持和自筹资金公司的中位数在达到 300K 标志时的时间相似。但从这增长里程碑到 $1M ARR,风投支持的公司保持增长优势,仅需要不到 3 年就能达到 $1M ARR,而自筹资金公司则需要超过 3 年。这个差距在底部四分之一显著扩大,突显了低绩效自筹资金公司在没有外部资金支持的情况下面临加速增长的挑战。

总体而言,自筹资金公司在各个四分位数中表现出比风投支持公司更线性和一致的增长模式。风投支持的公司受益于外部资金,但仅靠资金并不能解释指数级增长。数据表明外部资金与增长相关,但这并不是风投支持的 SaaS 公司超越自筹资金公司的唯一因素。

在这个 ARR 里程碑时间对比图中,我们可以看到风投支持和自筹资金公司在 ARR 达到约 $500K 之前的表现差异不大。超过这个里程碑后,风投支持的公司通常会随着时间的推移逐渐拉开差距。额外的资本,加上对这些公司交付超出预期结果的更高期望,可能在这种分歧中起了很大作用。

Nick Franklin, ChartMogul 创始人兼 CEO

#2 ARR 增长

2.1 $1M-30M ARR

自筹资金公司适应更快,但风投支持的公司增长更快。

2020 年,所有 SaaS 企业都在保持高增长率,自筹资金公司和风投支持的公司一样繁荣。然而,在 2021 年,增长显著放缓,自筹资金公司受到的打击更早,中位增长率在不到一年的时间里下降了 27 个百分点。自 2021 年底以来,增长已经稳定下来,直到 2024 年第一季度仅下降了 5 个百分点。然而,2024 年第一季度自筹资金 SaaS 企业迎来了最低增长率,前四分之一的自筹资金公司增长放缓更为明显。

相比之下,风投支持的公司经历了更为渐进的放缓,到 2022 年底下降了 21 个百分点。自那时起,中位增长率趋于平稳。前四分之一的风投支持公司自 2022 年中期以来增长稳定,这可能是由于其现金储备。然而,随着资金枯竭,即使是表现最好的公司也在 2023 年第三季度到 2024 年第一季度期间增长下降了 15 个百分点,创下历史最低点。风投支持的公司比自筹资金公司增长更快,然而,习惯于使用更少资源运营的自筹资金公司能更快地适应市场波动,比风投支持的公司更早稳定增长。这展示了自筹资金公司的韧性。

将早期初创企业的融资和收入数据结合起来是风险投资基准的圣杯。这次 ChartMogul 和 Dealroom 的合作揭示了长期以来的假设,甚至可能打破了一些神话。风险资本帮助初创企业更大更快地扩展,特别是在种子轮后。但表现最好的自筹资金初创企业远远优于中位数的风投支持初创企业,许多走风险投资路线的初创企业可以向其盈利的自筹资金同行学习。

Yoram Wijngaarde, Dealroom.co 创始人兼 CEO

2.2 $1M ARR 以下

经济衰退对风投支持的早期初创企业打击最大。

自筹资金公司在 $1M ARR 以下的增长历来落后于风投支持的公司,但最近的放缓对风投支持的公司打击更大。2024 年第一季度标志着所有 SaaS 公司增长率的最低点,风投支持的初创企业在 2021 年第二季度达到了 126% 的增长峰值,自那以来下降了 90 个百分点。自筹资金公司的中位 ARR 增长从 2020 年第四季度到 2024 年第一季度放缓了 60 个百分点。

从 2021 年下半年到 2024 年第一季度,经济影响对于前四分之一的公司中最为明显。风投支持的初创企业经历了至少 300 个百分点的下降,而自筹资金的初创企业则下降了 180 个百分点。风投支持的企业在资金充裕时表现出色,但在经济衰退期间更容易受到冲击。自筹资金公司虽然也不能免疫于经济衰退,但它们以更温和、可持续的速度增长,而不依赖外部资金。

$1M ARR 以下的 SaaS 公司现在的增长速度与更大规模的企业相似。所有 $1M ARR 以下的 SaaS 公司的增长已经放缓到与 $1M ARR 以上的公司相似的速度。在过去的三个季度,自筹资金公司的中位增长率几乎相同。2020 年和 2021 年经历了增长繁荣,但这些都是增长和风投投资的异常时期。现在,增长率比以往任何时候都低,这个充满挑战的市场使所有 SaaS 企业都适应了新的常态。

#3 新业务增长

3.1 $1M-30M ARR

新业务有所回升,但所有 SaaS 公司重新恢复增长仍需继续努力。

直到 2020 年底,风投支持和自筹资金的 SaaS 公司新业务增长都很快。自筹资金公司首先感受到了放缓,从 2021 年初到 2022 年初,新业务增长转为负值,此后,新业务有所回升,但增幅不大。风投支持的公司也经历了类似的趋势,但从未出现负增长率。自 2022 年底以来,所有 SaaS 公司的新业务增长率在中位数和前四分之一水平上都相似。

自筹资金公司完全依赖收入增长,这迫使它们在新业务放缓时节省资金并迅速适应。风投支持的公司利用现金储备在疫情后生存下来,但随着投资停滞,它们仍在努力重新恢复增长。目前的环境使所有 SaaS 公司更加注重效率,虽然尚不清楚风投支持的公司在投资回升时是否会恢复高支出,但自筹资金的初创企业在疫情期间表现出谨慎的资金管理有助于生存。

SaaS 企业在最初几年仍需要“Triple, Triple, Double, Double, Double” (T2D3) 的增长,这意味着必须找到细分市场以实现这种增长。在 Loyee.ai 的客户中,风投支持的初创企业在寻找理想客户、用户画像和目标信号方面更加严格,因此他们更有可能拒绝不符合条件或不承诺增长的潜在客户。自筹资金的企业在销售上目标不明确,太频繁地向潜在客户妥协,这阻碍了它们的增长,它们追求短期的收入胜利,而不是赌在未来的增长上。无论你是风投支持还是自筹资金,对特定市场的风险偏好可能不同,但应该始终知道要追求谁以及为什么,专注于那些已经从你提供的产品中受益的公司。

Dr. Desiree-Jessica Pely, Loyee.ai CEO & 创始人

3.2 $1M ARR 以下

风投支持公司的新业务 ARR 增长继续停滞,而自筹资金公司则转为负值。2020 年初,风投支持和自筹资金公司的新业务 ARR 增长率相似,有时自筹资金公司甚至超过风投支持公司。这一趋势在最近几个季度发生了显著变化,$1M ARR 以下的自筹资金公司新业务从 2020 年第四季度到 2021 年第三季度下降了 50 个百分点,在 2021 年底达到 8% 的同比增长峰值后,在接下来的四个季度内转为负值,2024 年第一季度达到了第二低的增长率,为 -9%。

风投支持的公司新业务增长从 2021 年第二季度开始放缓,在两个季度内下降了 50 个百分点。虽然 2024 年第一季度的新业务增长率为过去四年中的最低点,仅为 5%,但 2023 年中期显示出适度加速的迹象。风投支持的公司在获取新业务方面可以花更多的钱,它们可以投资于更大的销售团队和复杂的策略。然而,这一优势在过去几年中有所减弱,因为客户获取变得更加困难。从长远来看,无论是风投支持还是自筹资金公司,都同样受到新业务获取环境挑战的影响。

#4 客户留存率(CRR)

4.1 $1M-30M ARR

客户留存率(CRR)保持稳定,风投支持的公司表现优于自筹资金公司。

从 2020 年第一季度到 2021 年第四季度,风投支持的公司 CRR 提高了 6 个百分点,自筹资金公司在 2020 年第一季度下降了 6 个百分点,但在 2021 年第四季度迅速恢复。自 2022 年中期以来,两种类型公司的 CRR 发展相似,自筹资金公司的中位 CRR 比风投支持的公司低 5%。对于前四分之一的公司的 CRR 几乎相同。

SaaS 公司保持高客户留存率需要优秀的产品、强大的客户成功团队和正确的定价模型。中位数风投支持的公司在这方面通常表现优于自筹资金公司,然而,前四分之一的数据显示,即使没有资本投资,自筹资金公司也能有效地保留客户。

在过去的一年里,我们在 SaaStock 社区中看到自筹资金公司的增长,但它们的净收入留存率(NRR)低于风投支持的 SaaS 公司,并在许多情况下难以解决,因此整体增长率低于风投支持的 SaaS。

Alexander Theuma, SaaStock 创始人兼 CEO

4.2 $1M ARR 以下

SaaS 初创企业在不同资金模式下客户保留率相同。

对于早期 SaaS 初创企业来说,保持高客户保留率具有挑战性。在大多数季度中,无论资金模式如何,中位和前四分之一的 SaaS 公司客户保留率都发展相似。然而,自 2022 年底以来,风投支持初创企业的中位和前四分之一保留率下降了约 5 个百分点。这一下降,加上新业务 ARR 增长的放缓,早期 SaaS 初创企业在努力增长的同时面临着保持高客户保留率的挑战。

#5 净收入留存率(NRR)

5.1 $1M-30M ARR

净收入留存率(NRR)稳定,风投支持的公司领先于自筹资金公司。

在 2020 年下降之后,自筹资金公司的中位 NRR 从 2020 年第四季度到 2021 年第三季度提高了 10 个百分点。风投支持的公司在 2021 年初到年底将 NRR 提高了 7 个百分点。虽然自那以后没有观察到类似的提升,但自筹资金公司的中位 NRR 现在更接近于风投支持的公司。自筹资金和风投支持公司的前四分之一在 2022 年期间达到了约 100% 的 NRR,但此后略有下降。目前,风投支持的公司表现更好。

随着新业务的下降,获取新客户成本高昂,因此所有 SaaS 公司在经济衰退期间都调整了战略,将扩展作为增长的驱动力。

净收入留存率显示,风险投资公司和自筹资金公司基本上取得了相同的成绩。总体收入对每个人来说都在被压缩,但从峰值到今天,风投支持公司的 ARR 增长下降了 4.5 倍,自筹资金公司的 ARR 增长下降了 4.4 倍,所以无论自筹资金还是风投支持都一样。从长远来看,如果你想经营一家盈利的 SaaS 企业,自筹资金对创始人来说比走风投路线更有利可图。

Liam Martin, Time Doctor 联合创始人兼 CMO

所有 SaaS 公司的前 10% 始终能实现超过 100% 的 NRR。

通常,只有 SaaS 业务的前 10% 的公司才能始终实现超过 100% 的 NRR,无论它们是否获得外部资金。从 2021 年第四季度到 2024 年第一季度,自筹资金和风投支持公司的 NRR 遵循了类似的模式,在 2022 年第三季度达到峰值。此后,自筹资金公司的 NRR 下降了 12 个百分点,而风投支持公司的 NRR 下降了 10 个百分点。

保持超过 100% 的 NRR 这项成就通常只有表现最好的 SaaS 公司才能做到。从 2021 年第四季度到 2024 年第一季度,自筹资金和风投支持公司的 NRR 趋势在 2022 年第三季度达到峰值,此后有所下降,自筹资金公司下降了 5 个百分点,而风投支持的公司则下降了 6 个百分点,这表明,无论其资金模式如何,顶级 SaaS 企业在最近几个季度都面临着保持高扩展指标的一些阻力。

5.2 $1M ARR 以下

风投支持的 SaaS 曾有小幅 NRR 优势,现在与自筹资金公司几乎相同。

风投支持的 SaaS 公司通常比自筹资金公司略高的 NRR,相比之下,$1M ARR 以下的所有 SaaS 公司的客户留存率相似,这表明无论公司是否获得资金,客户忠诚度差异不大。然而,净收入留存率数据显示,风投支持的初创企业通过有效的追加销售和交叉销售策略能够从现有客户群中产生更多收入。自 2023 年初以来,风投支持和自筹资金初创企业的中位 NRR 之间的差距缩小,所有 SaaS 的 NRR 实际上相同,随着资金枯竭,资金水平与部署扩展相关的增长策略的能力之间可能存在相关性。

#6 新业务、扩展和召回业务

6.1 $1M-30M ARR

所有 SaaS 公司都越来越依赖扩展来推动增长。

在过去四年中,自筹资金公司的新业务 ARR 比例从 67% 下降到 55%。对于风投支持的公司,这一比例从 2020 年第一季度的 58% 下降到 2024 年第一季度的 54%,重新激活的比例对两者都保持稳定,波动在 10-11% 之间。

最初,自筹资金公司比风投支持的公司更依赖新业务。然而,2021 年初标志着两种类型的 SaaS 企业的相似轨迹。从那时起,新业务 ARR 的比例下降,现在几乎相同。随着新业务增长率的放缓,风投支持和自筹资金公司都越来越依赖扩展来推动增长。

6.2 $1M ARR 以下

随着新业务的减少,SaaS 初创企业越来越依赖召回过去流失的老客户。

对于自筹资金公司,新增 ARR 的分布略有变化,但在过去四年中,风投支持的公司感受到了最大的变化。受新业务增长放缓的影响,从新业务 ARR 中获得的比例减少。虽然通过扩展获得的收入保持稳定,但风投支持的公司看到召回 ARR (Reactivation ARR)的比例增加。在过去的几年里,召回 ARR 增加了 5 个百分点,达到了新增 ARR 总量的 11%。数据表明,目前风投支持的公司越来越依赖召回业务作为增长驱动力。

文中将 SaaS 公司分类为自筹资金公司和风投支持公司。如果一家公司进行了风险投资轮次融资,或得到了风险投资公司、企业风险投资公司或加速器的支持,则被归类为风投支持公司。如果一家公司没有接受任何外部资金,则被归类为自筹资金公司。

本篇内容来自微信公众号: 随机小分队

相关文章

- Databricks对MosaicML的战略性收购,AI模型的训练和部署能力如何提升?

- SaaStr Annual 归来:AI 冲击下 SaaS有哪些效率上得变化?

- 成长最快的SaaS公司Deel,估值120亿美元的巨头公司

- 美洽AI怎么帮助企业实现国际业务增长?

- SaaS付费解决方案如何解决VC的痛点?

- 百世集团拓展印尼市场:跨境与SaaS服务并举,加速国际化战略发展

- 中国SaaS行业迎来新发展阶段:微盟专注核心业务提升效率,大客户战略成收入增长新动力

- 美登科技获开源证券增持评级:电商SaaS业务稳步增长,AI技术与客服外包服务共绘增长新篇章

- 玄武云2024年中报:SaaS收入迅猛上升,净亏损锐减近70%

- AI 领域的投资热度不减反增的原因是什么