「行业报告」云计算和数据产业链系列报告10—美股SaaS云计算公司估值定价逻辑

资料来源:互联网整理

获取方式:文末获取下载方式

原文分享如下:

P/S并非SaaS企业估值唯一、永恒方法,SaaS企业在不同发展阶段财务差异巨大,亦带来估值方法相应调整,早期成长阶段需更多关注收入成长性,中后期则逐步过渡至现金流、运营利润等盈利相关指标,我们认为企业收入增速FCF Margin为当前影响美股SaaS企业估值水平主要因素。传统软件转型SaaS估值宜更多采用远期FCF折现,并结合转型进程、阶段财务表现等调整分母端贴现率。美股聚集了全球大部分最为优质的SaaS公司,合计市值达数万亿美元。疫情之后,企业料将加快数字化、向云端迁移进程,且行业集中度有望进一步提升,业绩确定性、成长性突出的SaaS龙头企业具有长周期配置价值。

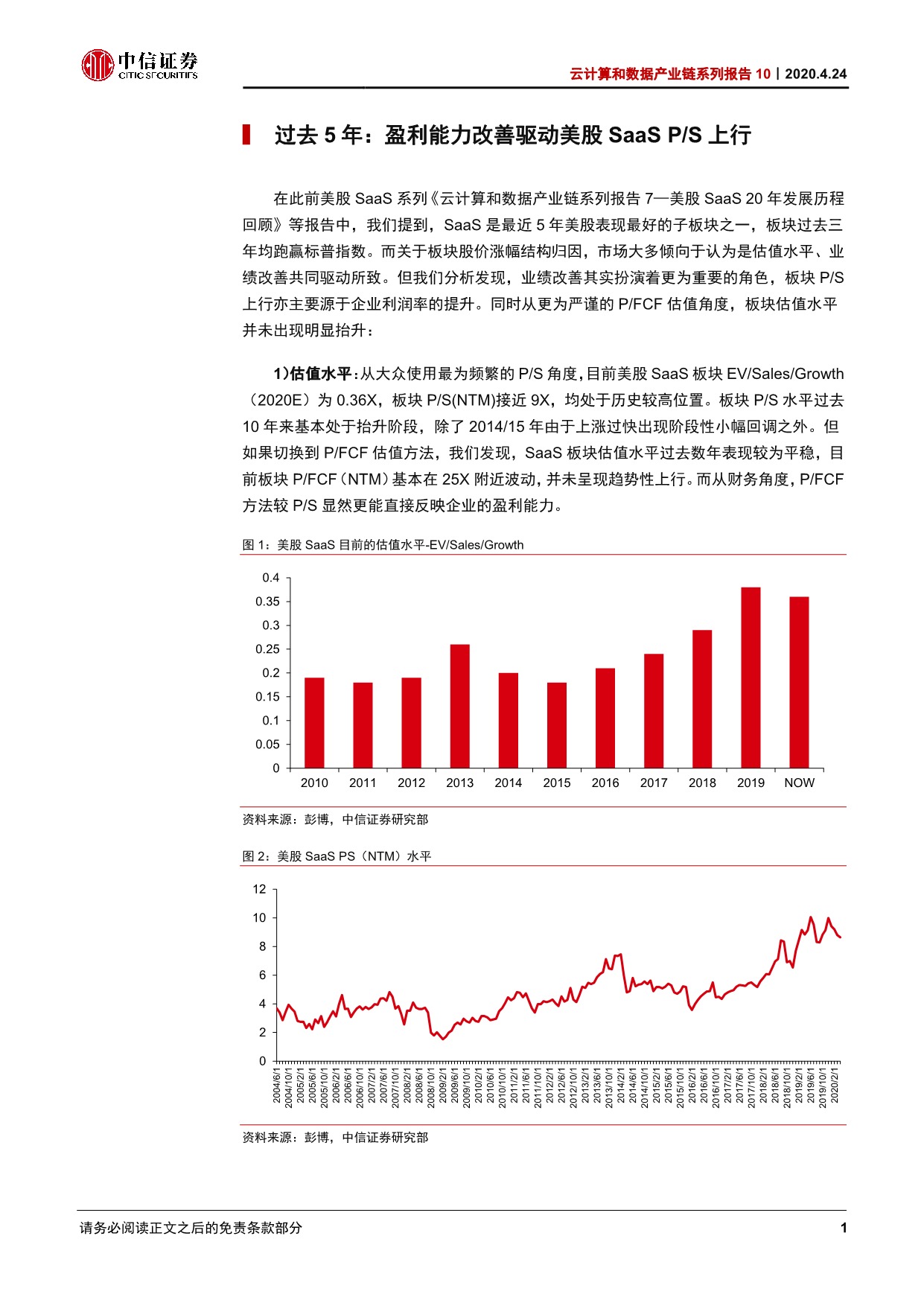

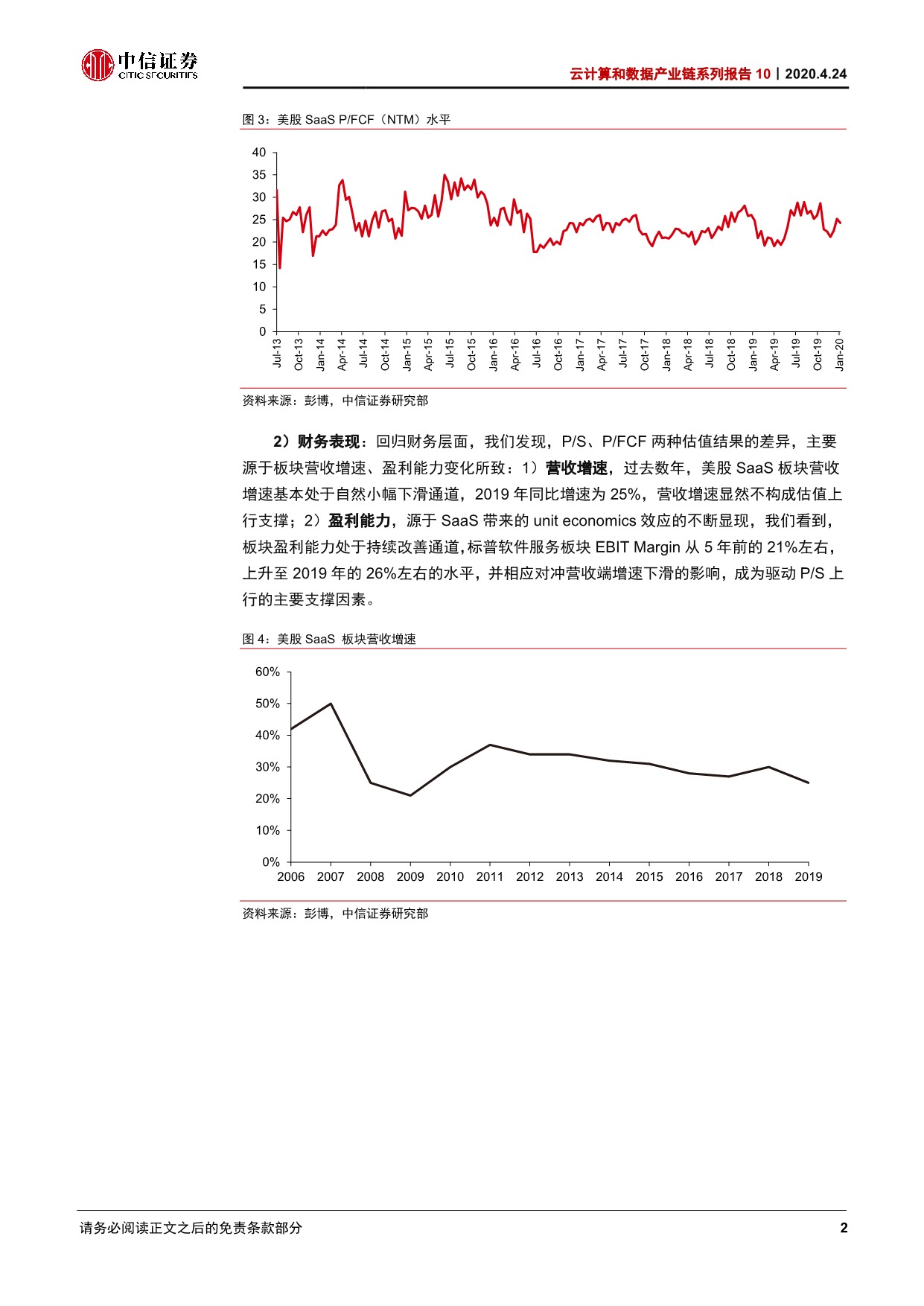

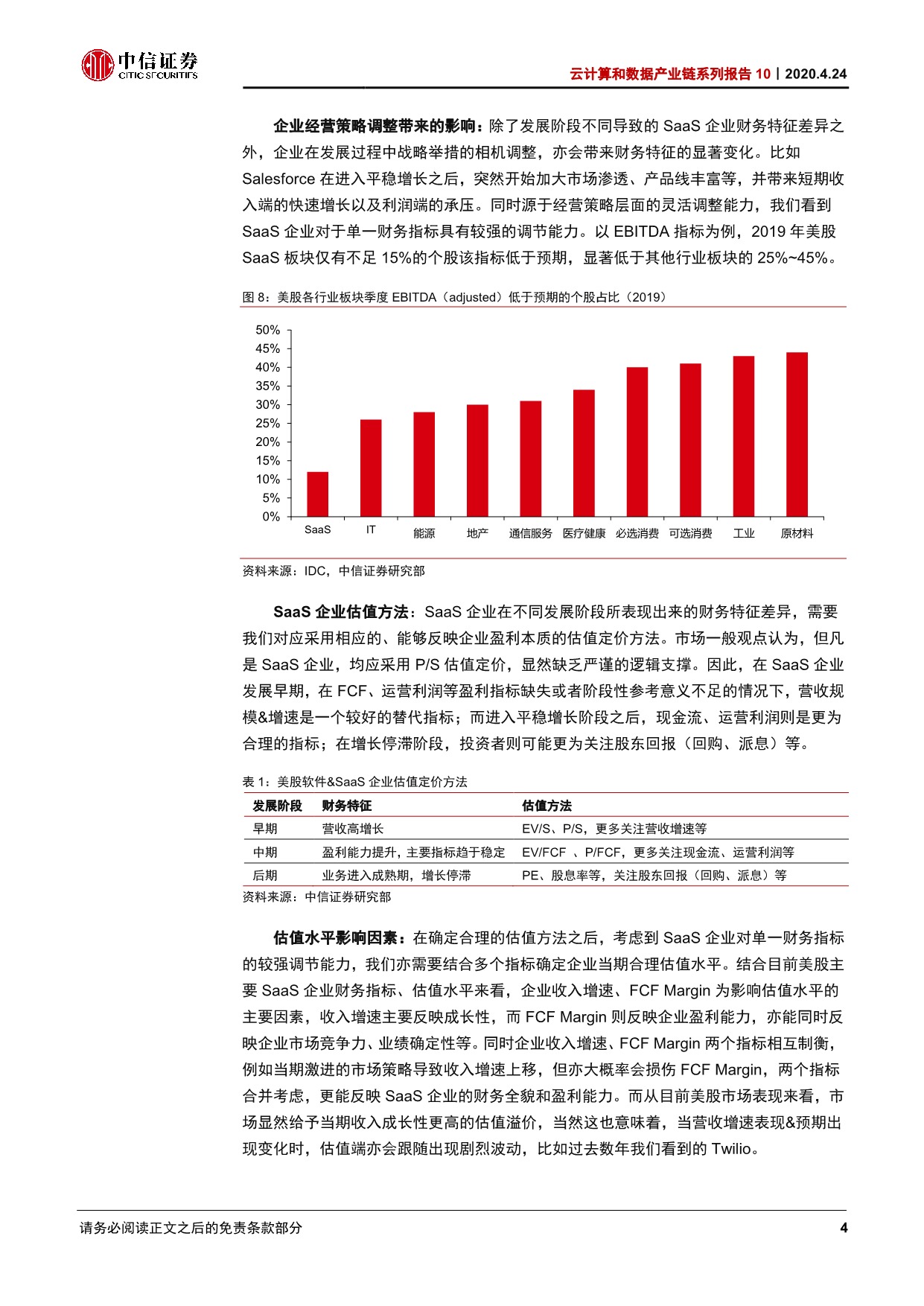

市场回顾:过去5年,盈利能力改善驱动美股 Saas P/S上行。目前美股SaaS板块P/FCF(NTM)为25X左右,高于历史中值, EV/Sales/ Growth(2020E)P/S(NTM)为0.36X、9X,处于历史高位。过去5年,美股SaaS板块P/S持续提升,但更直接反映企业盈利能力的PFCF相对平稳,财务层面变化形成上述差异:1)营收增速,过去数年,美股SaaS板块营收增速自然小幅下滑,2019年同比増速为25%;2)盈利能力,源于SaaS带来 unit economics效应不断显现,板块盈利能力持续改善,标普软件板块 EBIT Margin从5年前的21%,上升至2019年的26%左右,并相应对冲营收端增速下滑影响,成为驱动板块P/S上行主要支撑。

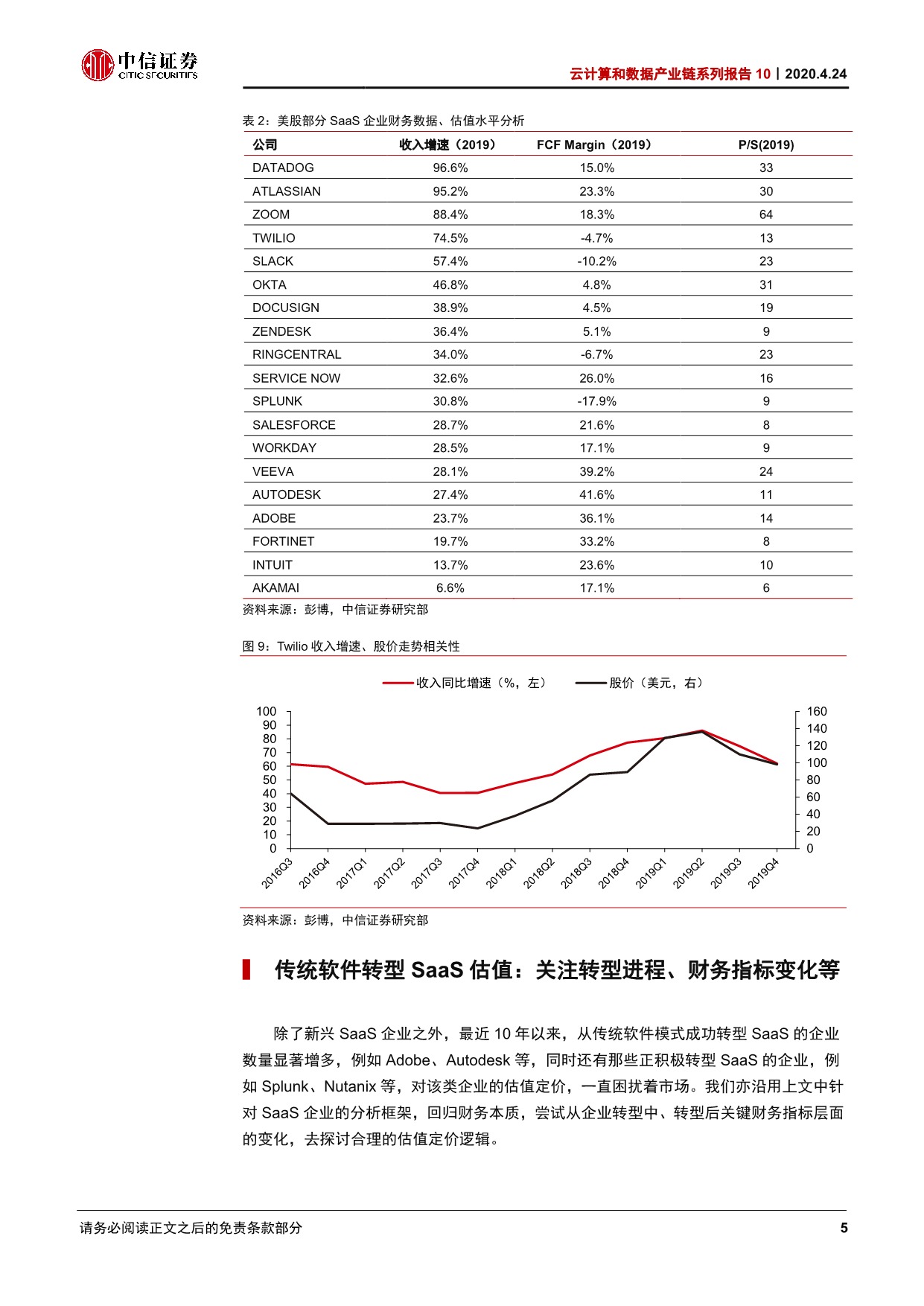

SaaS企业估值:回归财务本质,聚焦成长性、确定性、盈利能力等。P/S并不是SaaS企业估值唯一、永恒方法,SaaS企业在不同发展阶段财务差异巨大,亦带来估值方法変化:1)发展早期,现金流入不及传统 license模式,同期营销、研发大幅投入,FCF、运营利润等指标较弱,难以作为企业长期价值判断的参考,营收规模&増速是一个较好的替代指标;2)平稳増长阶段,各项财务指标趋于稳定,现金流、运营利润成为合理估值指标。我们认为当前美股SaaS市场,企业收入增速、 FCF Margin为影响估值水平主要因素, FCF Margin能同时反映企业盈利能力、市场竞争力等。考虑到SaaS企业对单一指标的较强调节能力,市场一般合并考虑成长性、 FCF Margin,并给予成长性较高估值溢价,当营收增速表现&预期出现调整时,估值端亦会跟随出现剧烈波动,比如过去数年我们看到的 Twilio等。

注:更多内容请查看下载方式。

本期资料来源于网络,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料进行删除。

相关阅读

「行业报告」云计算和数据产业链系列报告8—疫情之后,美股SaaS如何演进

「行业报告」云计算和数据产业链系列报告7—美股SaaS 20年发展历程回顾

欢迎扫码加入行业报告分享群

或加入知识星球获取更多内容

链接: https://pan.baidu.com/s/1hAUBnz6ZO4nr7K3CgB6vpg 提取码: dcmy 复制这段内容后打开百度网盘手机App,操作更方便哦

相关文章

- 2024年SaaS行业报告汇总免费下载

- 【SaaS资料】多家SaaS公司招股书打包汇总免费下载

- 2024年SaaS行业报告汇总打包免费下载

- 【SaaS资料】2022年跨境电商SaaS行业报告合集10份打包免费下载.rar

- 【SaaS资料】2022年数字化行业报告汇总17份打包免费下载.rar

- [头豹研究院] 2022年中国企业级SaaS深度研究系列:中国HR SaaS行业概览.pdf

- [甲子光年] HR SaaS应用与实践研究报告:数字化工具与数字化服务并驾齐驱.pdf

- [头豹研究院] 2022年SaaS行业研究:中外产业趋势分析及企业盘点(SAP·金蝶·Salesforce)(摘要版).pdf

- [爱分析] 2022中国小微企业SaaS白皮书.pdf

- 【SaaS资料】HR SaaS领域报告汇总18份打包免费下载.rar